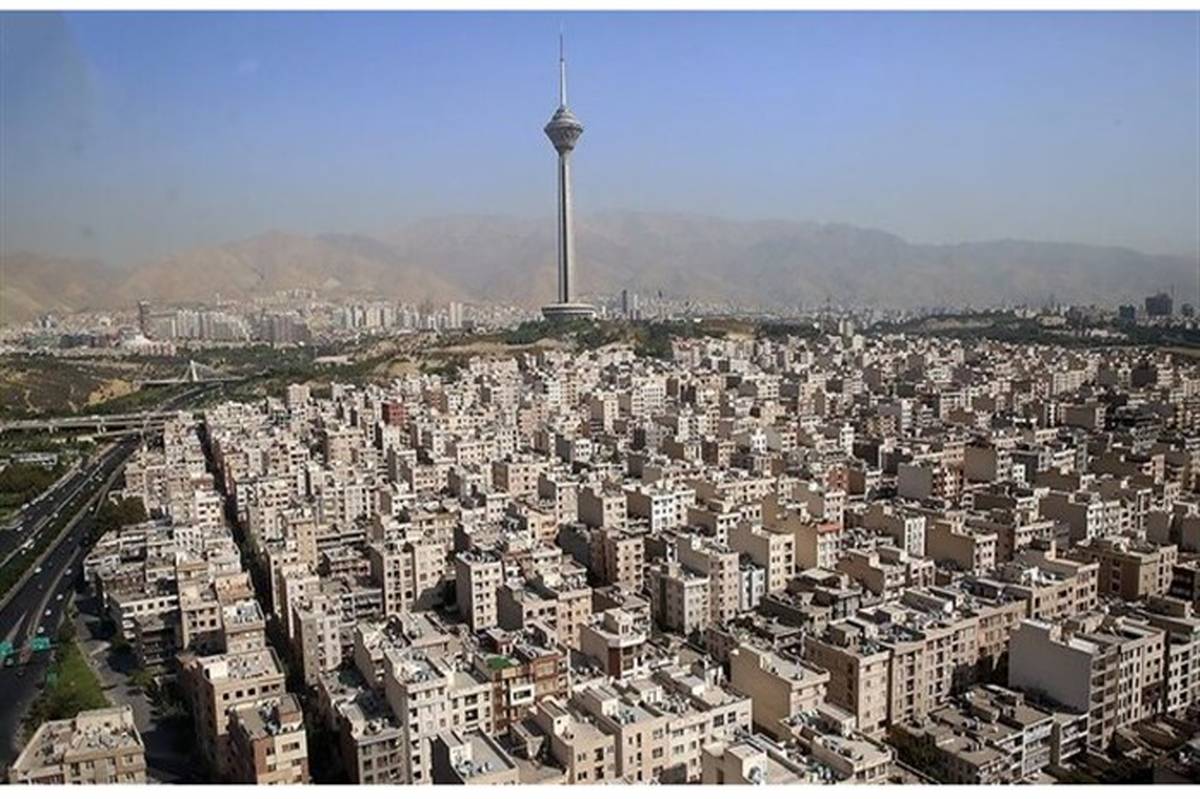

۴ علت «تشنج» بازار وام خرید خانه چیست؟

تهران (پانا) - قیمت خرید امتیاز وام مسکن با وجود رکود سنگین در معاملات ملک، مدام در حال افزایش است؛ بهطوریکه سطح فعلی قیمت اوراق به ۲ و نیم برابر بهار سال گذشته رسیده است.

به گزارش دنیای اقتصاد، بررسیها نشان میدهد بازار اوراق وام خرید مسکن به چهار علت با تشنج قیمتها دست به گریبان شده که مهمترین آنها «انحصار نانوشته در این بازار» و همچنین «منافع متضاد عامل تامین اوراق» است. کارشناسان حوزه تامین مالی برای تنظیم بازار اوراق مسکن و نجات متقاضیان خرید خانه از «قیمت بالای خرید وام» بسته دوم «گشایش اعتبار» را به سیاستگذار پیشنهاد کردند.

قیمت اوراق وام مسکن در حالی از نیمه دوم سال گذشته با نوسانهای شدید همراه شد که بررسیها از شناسایی یک بالابر نامرئی قیمت در این بازار خبر میدهد. متوسط قیمت هر فقره اوراق وام مسکن که از نیمه دوم سال گذشته تاکنون دستکم بنا بر سه به علاوه یک علت عمده با نوسانات شدید همراه شده است، روز گذشته، چهارشنبه، ۱۳۵ هزار تومان اعلام شد. این قیمت اوراق نشاندهنده رشد ۱۵۰ درصدی هزینه دریافت وام مسکن در اردیبهشت امسال در مقایسه با اردیبهشت سال گذشته است.

روند رشد شاخص کل در بازار معاملات سهام، افزایش تقاضای خرید اوراق در نتیجه افزایش سقف وام مسکن و تعارض منافع درشکل عرضه اوراق از سوی ذینفعان سه دلیلی هستند که در نوسانهای اخیر قیمت اوراق نقش داشتهاند. بررسیها همچنین از شناسایی موضوع انحصار نانوشته در بازار وام مسکن به عنوان بالابر نامرئی قیمت اوراق در ماههای اخیر خبر میدهد.

آمارها نشان میدهد، در روزهای سپری شده از سال ۱۴۰۱ متوسط قیمت هر فقره اوراق وام مسکن به ۱۰۸ هزار تومان رسیده است. در حالی که قیمت اوراق در یک رکوردشکنی تاریخی در یکی از روزهای اواخر بهمن به ۱۷۰ هزار تومان نیز رسید و سقف تاریخی متوسط ۱۳۰ هزار تومان قیمت ماهانه اوراق در اسفند ۱۴۰۰ نیز تجربه شد.

همزمان با معرفی سه عامل مهم در صعود قیمت اوراق و همچنین یک بالابر نامرئی تشدیدکننده تشنج در بازار معاملات امتیاز وام مسکن، دومین بسته سیاستی پیشنهادی برای رفع تشنج در بازار وام خرید مسکن، ارائه شد.

بروز نوسان شدید قیمتی در بازار معاملات اوراق تحت تاثیر عوامل گفتهشده در حالی دسترسی خانوارهای مصرفی به تسهیلات خرید مسکن را دشوار و گران کرده است که پس از معرفی نخستین بسته سیاستگذاری برای کنترل تشنج در این بازار، هماکنون دومین پیشنهاد برای بهبود وضعیت دسترسی متقاضیان وام به اوراق مطرح شده است.

بهمن سال گذشته، همزمان با اوجگیری قیمت اوراق وام مسکن، در گزارشی با عنوان حبابشکن وام خرید مسکن، با اشاره به روند صعود قیمت اوراق از مهرماه تا آن زمان (بهمن)، یک بسته سیاستی با عنوان پل دسترسی به وام ارزان را ارائه کرد.

بررسیها درباره وضعیت آشفته بازار وام خرید مسکن در آن زمان نشان داد «تامین تسهیلات از مسیر واسطهگری» باعث شده به فراخور شرایط بازارهای بورس و مسکن، تسهیلات مصرفی خرید مسکن از دسترس مصرفکنندهها خارج شود. در این گزارش اعلام شد: در حال حاضر و طی حداقل یک دهه گذشته، شبکه بانکی وام خرید مسکن را عملا از طریق «خرید و فروش امتیاز وام در بازار سرمایه» برای مصرفکننده تامین کرده است. این مسیر مشکلدار به خاطر این طراحی شده که «بانکها رغبتی به پرداخت تسهیلات بلندمدت با نرخ سود تکلیفی» ندارند. بهویژه در سالهایی که «انتظارات تورمی» و همچنین «تورم عمومی» بالا میرود، بانکها از پرداخت تسهیلات بلندمدت با نرخ سود پایینتر از سطح مورد انتظار انصراف میدهند. این مهمترین مشکل (اصل مساله) در بازار وام خرید مسکن است. در این گزارش یک «بسته چهارمنظوره» برای نجات بازار وام خرید مسکن و دیواربرداری از مسیر دسترسی مصرفکننده به این تسهیلات، به سیاستگذار مسکن پیشنهاد و هدف این بسته، «دسترسی ارزان به وام مسکن» عنوان شد. «رفع ممنوعیت چهارماهه فروش اوراق از زمان خرید»، «افزایش پایه انتشار اوراق دستاول»، «جذابیتسازی برای بانکها بابت پرداخت تسهیلات بلندمدت خرید مسکن» و «تشکیل بازار رهن ثانویه در معنای واقعی» چهار سیاست پیشنهادی در قالب بسته پیشنهادی اول به سیاستگذار وام مسکن بود.

خلاصه این بسته پیشنهادی آن بود که سیاستگذار وام مسکن باید وضعیتی را فراهم کند که با تسهیل شرایط عرضه اوراق به بازار از سوی مالکان به واسطه رفع محدودیت چهار ماهه از زمان خرید، تعادل عرضه و تقاضا و در نتیجه تعدیل قیمتها در این بازار محقق شود. از سوی دیگر، ضوابط مربوط به حجم عرضه اوراق نسبت به حجم منابعی که پشتوانه صدور اوراق است شناور شود. یعنی در شرایطی که در قالب حساب بانکی منتشرکننده اوراق مسکن، ماهانه معادل تقریبا ۳۰ تا ۳۵درصد از منابع این حساب، اوراق منتشر میشود، ضوابط به گونهای تغییر کند که این نرخ بر اساس حفظ تعادل منابع و مصارف حساب اوراق مسکن، متناسب با شرایط بازار و حجم تقاضا، به شکل شناور تغییر کند تا علاوه بر حفظ تعادل منابع و مصارف حساب اوراق مسکن در بلندمدت، امکان حفظ تعادل قیمت اوراق در بازار معاملات امتیاز وام مسکن در کوتاهمدت نیز به وجود بیاید. از سوی دیگر لازم است پرداخت وام مسکن برای همه بانکها جذاب شود تا تعداد بیشتری از بانکها اقدام به پرداخت تسهیلات مسکن کنند؛ همچنین راهاندازی بازار رهن ثانویه به معنای واقعی و نه در شکل یک اقدام نمایشی میتواند به عنوان یک راهکار مهم تامین مالی مسکن، منابع مالی قابل توجهی برای امر تسهیلاتدهی فراهم کند. بررسیها در آن زمان نشان داد، از طریق انتشار اوراق رهنی در بازار سرمایه، بخش قابل توجهی از بدهی وامگیرندهها، برای بانکها نقد میشود و اصل و سود تسهیلات به جای آنکه در مدت ۱۵ تا ۲۰ سال برگردد، یکجا در اختیار بانکها قرار میگیرد. در حقیقت، بدهی وامگیرنده به بانک، به خریدار اوراق رهنی منتقل میشود. این کار باعث میشود حداقل ۵۰هزار میلیارد تومان منابع جدید در اختیار شبکه بانکی برای پرداخت دوباره تسهیلات قرار بگیرد که نتیجه آن پرداخت وام خرید مسکن بدون سپرده به مصرفکننده است. با این اقدامات، ضمن کاهش وابستگی تسهیلاتدهی به اوراق، از سوی دیگر زمینه افزایش عرضه و ایجاد تعادل بین عرضه و تقاضای امتیاز وام مسکن و تعدیل قیمت اوراق فراهم میشود.

شرح دو پارادوکس بالادست مسکن

بررسیها در ارتباط با وضعیت بازار اوراق وام مسکن نشاندهنده دو پارادوکس در بازار بالادست مسکن است. پارادوکس اول آن است که چرا قیمت اوراق مسکن در شرایط فعلی که بازار معاملات مسکن به ویژه در بخش معاملات مصرفی در شرایط رکود قرار داشته و تقاضای آنچنانی برای دریافت وام خرید مسکن وجود ندارد، با نوسانات شدید همراه شده است؟

در پاسخ به این وضعیت همانگونه که در ابتدا شرح داده شد چهار عامل مهم قابل شناسایی است که سه عامل مرئی و عامل چهارم را میتوان به عنوان بالابر نامرئی قیمت اوراق در ماههای اخیر معرفی کرد.

نخستین عامل مربوط به روند رشد شاخص کل بورس در ماههای اخیر به ویژه از ابتدای سال ۱۴۰۱ است. از ابتدای سال تاکنون شاخص کل بورس ۵/ ۱۷ درصد رشد داشته است (بازدهی بورس ۵/ ۱۷ درصد بوده است). در روزهای گذشته از اردیبهشت امسال نیز شاخص کل در معاملات سهام ۵/ ۵ درصد رشد کرده است. از آنجا که اوراق تسهیلات مسکن به عنوان یک محصول بورسی در بازار سرمایه مورد معامله قرار میگیرد بخشی از افزایش قیمت اوراق، ناشی از رشد شاخص در بازار معاملات سهام است.

عامل دوم به افزایش تقاضای خرید اوراق ناشی از دو برابر شدن سقف تسهیلات مسکن مربوط میشود. از ابتدای مهرماه، سقف تسهیلات مسکن از محل اوراق در همه شهرها به دو برابر افزایش یافت. حتی در صورتی که تقاضا برای دریافت وام مسکن نسبت به دوره قبل از افزایش سقف وام، رشد هم نداشته باشد اما افزایش دو برابری سقف وام به معنای افزایش تقاضای خرید اوراق به دو برابر تقاضای قبلی است. ضمن آنکه با دو برابر شدن سقف وام مسکن تقاضا برای دریافت وام هم نسبت به قبل افزایش داشت.

شکل عرضه، سرمایهگذاری و تامین منابع انتشار اوراق نیز در این صعود تاریخی نرخ اوراق موثر بوده است. در واقع میتوان از ذینفعان اوراق به عنوان سومین عامل نوسان قیمت در بازار بالادست مسکن یاد کرد. بخشی از عملیات تامین منابع برای انتشار اوراق مسکن و سپردهگذاری برای این موضوع توسط گروههای حقوقی انجام میشود که به نوعی این گروهها به شکل مستقیم یا غیرمستقیم مسوول پرداخت وام مسکن نیز هستند. در واقع بخشی از منابع انتشار اوراق از سوی برخی گروههایی تامین میشود که هم مسوول انتشار اوراق بوده و هم به عنوان سرمایهگذار و تامینکننده منابع انتشار اوراق، در سود ناشی از عرضه، فروش و معاملات امتیاز وام سهیم هستند. این افراد در واقع هم عرضهکننده اوراق هستند و هم به عنوان سرمایهگذار ذی نفع انتشار هستند. در واقع این گروه از عرضهکنندهها و منتشرکنندههای اوراق به عنوان سرمایهگذار هم منافع خود را تعقیب میکنند و به نوعی در این بازار سرمایهگذاری میکنند که سود مطلوب خود را نیز دریافت کنند.

در کنار این سه عامل، انحصار نانوشته در بازار وام مسکن، اثر هر عامل بیرونی بر قیمت اوراق را تشدید کرده است. هماکنون اگر چه در ظاهر به همه بانکها اجازه پرداخت وام مسکن داده شده است و سایر بانکها هم میتوانند وام مسکن پرداخت کنند اما از آنجا که وام مسکن تسهیلاتی با دوره بازپرداخت طولانی (۱۲ سال و بیشتر) است، عملا ورود به این حوزه با نرخ سود ۱۸درصدی (نرخ سود مصوب شورای پول و اعتبار) برای آنها جذابیت ندارد. این بانکها ترجیح میدهند به جای آنکه منابع خود را برای پرداخت وام ۱۸ درصدی با دوره بازپرداخت طولانی بیش از ۱۰ سال به بخش مسکن پرداخت کنند، این منابع را صرف تسهیلات کوتاهمدت به سایر بخشها کنند تا در مدت زمان کمتری اصل و سود منابع پرداختشده به این بانکها بازگردد.

این در حالی است که اگر به این بانکها اجازه پرداخت وام با نرخ سود بالاتر در حد ۲۱ تا ۲۲ درصد داده میشد، ورود به حوزه تسهیلاتدهی در بخش مسکن برای آنها توجیهپذیر و دارای جذابیت میشد. ضمن اینکه اگر چه هماکنون وام مسکن در ظاهر با نرخ سود ۵/ ۱۷ درصدی به متقاضیان پرداخت میشود اما با لحاظ هزینه خرید اوراق، نرخ سود واقعی این تسهیلات برای وامگیرندهها بیش از ۲۵ درصد تمام میشود. رفع انحصار وامدهی در بازار مسکن از این طریق علاوه بر تزریق منابع تسهیلاتی بیشتر به بازار مسکن، منجر به کاهش تقاضا برای خرید اوراق، تعدیل قیمت اوراق و همچنین کاهش هزینه تمامشده دریافت وام برای خریداران مسکن و وامگیرندههای این بخش میشود.

پارادوکس دوم

در کنار پارادوکس اول، یک پارادوکس دیگر مربوط به عدم استفاده از ظرفیتهای بازار سرمایه برای تامین منابع تسهیلاتی در بخش مسکن است. سوال این است که چرا در شرایطی که بازار اوراق وام مسکن عملا سود بالای ۲۵ درصد برای سرمایهگذاران دارد و از طرف دیگر هماکنون ۵۰۰۰هزار میلیارد تومان نقدینگی در کشور وجود دارد، مسیری برای ورود بخشی از نقدینگی به بازار اوراق تدارک دیده نمیشود تا از این طریق هم صاحبان سرمایه به سودی جذاب برسند و هم کانال تامین مالی خریداران مسکن به لحاظ قیمت وام تعدیل شود؟

یکی از کارشناسان بازار مسکن و بازار سرمایه، ایجاد پل بورسی برای نجات وام مسکن را در پاسخ به این پارادوکس پیشنهاد میکند. مدل پیشنهادی حمید یاری، کارشناس بازار مسکن و سرمایه استفاده از ظرفیت صندوقهای درآمد ثابت در این زمینه است. به گفته وی، درحال حاضر معادل بیش از ۱۰درصد نقدینگی کشور در صندوقهای درآمد ثابت کشور است. استفاده از این پتانسیل عظیم میتواند نرخ موثر تسهیلات مسکن را به طرز معناداری کاهش دهد. او معتقد است: در حالی که متوسط نرخ اوراق دولتی بیست و دو، سه درصد و نرخهای صندوقهای درآمد ثابت حدود ۲۱ درصد است مشاهده میکنیم که نرخ موثر وام ۱۲ ساله مسکن برای افرادی که از اوراق استفاده میکنند در برخی از ماههای سال گذشته به بالای ۳۴ درصد نیز رسید. بنابراین استفاده از پتانسیل این صندوقها هم سود بالاتری برای سرمایهگذاران آنها به همراه خواهد داشت و هم منجر به تعدیل هزینه وام مسکن خواهد شد.

بررسیهای «دنیای اقتصاد» نشان میدهد هماکنون بین ۳۰۰ تا ۳۵۰ صندوق درآمد ثابت در کشور وجود دارد که بهطور متوسط سود ۲۰درصدی به سپردهگذاران ارائه میکند. اگر این مجوز برای مالکان این صندوقها ایجاد شود که در ازای سپردهگذاری اقدام به بازگشایی حسابی برای انتشار اوراق در شبکه بانکی کنند و بهطور مستقیم با تکیه بر سرمایهها و سپردههای جذب شده اوراق وام مسکن منتشر کنند، بخش زیادی از منابع در اختیار تسهیلاتدهی بخش مسکن قرار میگیرد. این موضوع از طریق افزایش عرضه اوراق، منجر به کاهش قیمت اوراق نیز میشود. در عین حال سودی به مراتب بیش از ۲۰ درصد را برای سپردهگذاران صندوقها به همراه خواهد داشت و نوعی بازی برد - برد هم برای صندوقها و سپردهگذاران آنها و هم برای متقاضیان وام مسکن و خریداران اوراق محسوب میشود. در شرایطی که معادل ۱۰ درصد نقدینگی کل کشور در صندوقهای درآمد ثابت قرار دارد بازگشایی این پل بورسی میتواند منابعی معادل ۵۰۰ هزار میلیارد تومان را به این حوزه جذب کند. در حال حاضر ضوابط موجود اجازه امکان افتتاح مستقیم حساب برای انتشار اوراق به این صندوقها را نمیدهد که در صورت مهیا شدن مجوزهای لازم، میتوان از این روش نیز در مسیر تامین مالی مسکن و تعادل قیمت اوراق وام استفاده کرد.

این در حالی است که برخی از کارشناسان حوزه پول و بانک میگویند شاید این صندوقها نتوانند از همان ابتدا منابع قابل توجهی برای این امر جذب کنند؛ چرا که شبکه بانکی وامدهنده بخش مسکن در حال حاضر تقریبا معادل منابع جدیدی که در هر سال برای پرداخت تسهیلات مسکن اختصاص میدهد به همان میزان منابع نیز از محل بازگشت وامهای پرداختی در سالهای قبل تامین میکند و از این رو تسهیلات پرداختی در سالهای گذشته در قالب پرداخت اقساط ماهانه وامها از سوی وامگیرندهها در کنار منابع جدید برای پرداخت وام به متقاضیان مورد استفاده قرار میگیرد. این در حالی است که صندوقهای درآمد ثابت، به دلیل آنکه مانند شبکه بانکی وامدهنده، در سالهای قبل تسهیلاتی پرداخت نکردهاند، به این منابع مکمل دسترسی نخواهند داشت و ممکن است با محدودیت مواجه شوند.

در مقابل، از آنجا که گفته میشود معادل ۱۰ درصد از کل نقدینگی کشور در این صندوقها متمرکز شده است به نظر نمیرسد در صورت فراهم شدن امکان قانونی برای انتشار اوراق از سوی این صندوقها، آنها با مشکل منابع مالی مواجه شوند.

از این رو این مدل به عنوان یک پیشنهاد مهم بورسی برای ایجاد تعادل قیمت اوراق وام مسکن قابل تامل است.این در حالی است که در کنار این پیشنهاد، میتوان بسته مکمل را نیز مورد استفاده قرار داد. راهکارهای مهمی مانند ایجاد سبد واقعی تسهیلات مسکن برای بازگشایی مسیر همه بانکها برای ورود به حوزه وامدهی ملکی از طریق جذابسازی نرخ سود تسهیلات یکی از این روشهاست.

از سوی دیگر لازم است تدابیر و تمهیداتی اندیشیده شود تا بانکها بتوانند با استفاده از مدل لیزینگ، اقدام به پرداخت وام مسکن با سقف باز با شرایط بازپرداخت کوتاهمدت و نرخ سود مورد قبول بانک متناسب با قیمت تمامشده منابع کنند. مشروط بر اینکه بانکها در ازای این شرایط آزاد و مورد قبول برای آنها، بخشی از منابع خود را برای پرداخت وامهای حمایتی بخش مسکن اختصاص دهند.

همچنین لازم است تمهیداتی اندیشیده شود تا در برخی از دورهها که مانند زمان حاضر بازار معاملات اوراق ملتهب بوده و اوراق با جهش قیمتی همراه است اجازه انتشار حجم بیشتری اوراق در ازای حجم کل سپرده پشتیبان داده شود. به عنوان مثال هماکنون در ازای هر ۱۰۰ واحد سپردهگذاری ۳۰ واحد اوراق منتشر میشود. انتشار ۴۵ واحد اوراق در ازای ۱۰۰ واحد سپردهگذاری میتواند تا حد زیادی التهاب قیمتی در این بازار را از مسیر افزایش حجم عرضه اوراق دستاول کاهش دهد.

ارسال دیدگاه